Hablamos con Félix Pascual de Digital 1to1: evento referente para retailers digitales y ecommerce

Digital 1to1 – South Europe Edition es un evento clave para las grandes empresas digitales y de comercio electrónico,...

Hablamos con Álvaro Gutiérrez de Cabiedes, Responsable de Captación de clientes particulares (digital y oficinas) en BBVA España. Con más de 13 años de experiencia en el sector del marketing online y offline, Álvaro ha trabajado para empresas como Caixabank, Santander o Telefónica. Lleva más de 7 años liderando el equipo encargado de la captación de clientes particulares y gestionando la transformación digital de BBVA en España y, no solo han conseguido captar miles de clientes mediante canales digitales, sino también añadir nuevas funcionalidades en la propia App que han convertido a BBVA en uno de los principales referentes en banca móvil del país.

–

–

Lo que soy como persona y profesional va muy ligado a mi familia. Soy el pequeño de diez hermanos, algo excepcional y que te marca significativamente. Eso me ha permitido aprender mucho y con antelación infinidad de cosas. Es como vivir 9 vidas antes que la tuya. Poder decidir qué te gusta y qué no. También perdí a mi padre cuando tenía menos de 2 años y pese a que nunca me ha faltado de nada, he aprendido a pelear las cosas por mi cuenta y a apreciar todo lo que tengo. También me ha servido para tener muy claro lo quería para mi vida, al menos lo troncal. Formar una familia desde joven y hacer cosas transformadoras, diferentes. Me gustan los retos.

Me suelo decir que soy un hombre del renacimiento. Me gustan muchas cosas y por eso siempre quiero investigar, probar y aprender. Estudié Publicidad y RR.PP. que me gustaba mucho pero que quizás se me quedó algo corta. Me encantaba la creatividad y las agencias de publicidad pero el cuerpo me pedía tener mayor incidencia y control sobre el negocio de los clientes. Es por este motivo por el que encontré en el mundo de internet y el marketing online gran parte de las respuestas que buscaba.

Pasé de trabajar en publicidad “tradicional” a pasar por un ecommerce, una agencia interactiva hasta incluso montar mi propia empresa de servicios de marketing digital. El destino y las ganas de tener una carrera más estable me llevaron finalmente a adentrarme en el mundo fintech donde, primero de la mano de Santander, Caixabank y Telefónica y luego en BBVA, llevo ya casi 10 años trabajando.

_

Como os comentaba, siempre me ha encantado la creatividad. Provengo de una familia con artistas, especialmente en el mundo de la pintura. Siempre me ha gustado encontrar soluciones de todo tipo a los retos que me encuentro. También desde el diseño. Con 9 años tenía documentado y dibujadas todas las zapatillas de fútbol de los jugadores de primera división. Con un antiguo Corel Draw de Mac (que no tenía ni CD ni internet). Ese “hobbie” me ha llevado siempre a darle mucho peso al diseño visual pero también a la interacción, a la experiencia misma del cliente cuando entra en contacto con tu producto o servicio. La vida quizás te lleva hacia la zona oscura donde los números fríos relegan otras cosas, pero aquí siempre brilla lo que llevas dentro, lo que te tira y donde, aún hoy, tienes una firme creencia que puedes aportar.

_

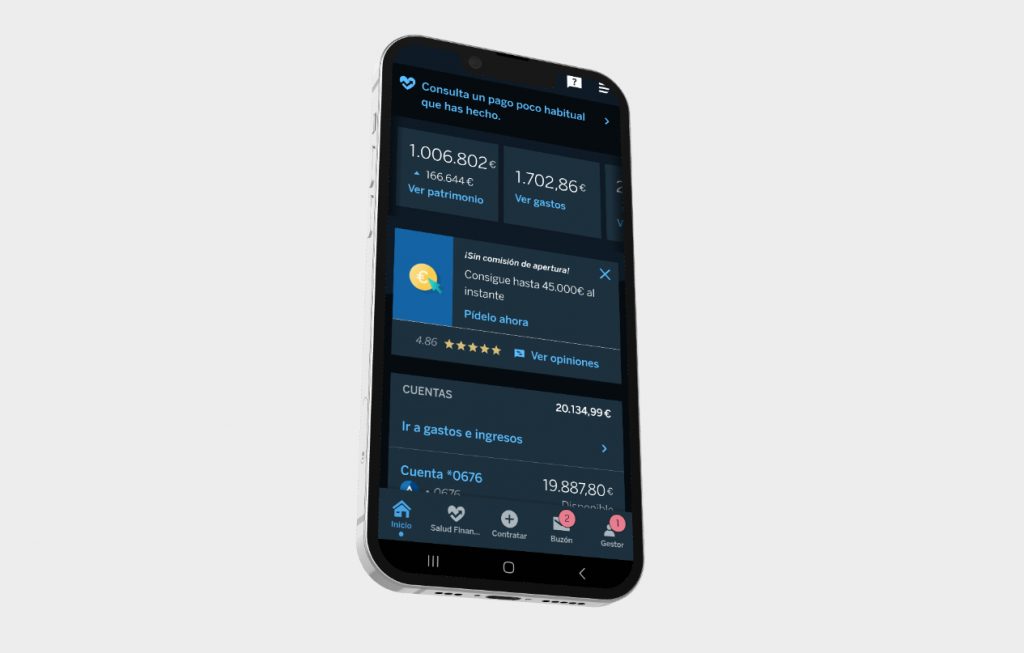

Durante muchos años BBVA tuvo muy claro que el mundo digital era el futuro (ahora presente). Ya incluso antes de entrar en el siglo XXI era una intención clara y pública del banco. Internet venía a cambiar las reglas de relación del cliente con el banco y sin embargo no fue hasta 2014 cuando eso se materializó definitivamente. En ese momento se inició una apuesta clara y decidida para convertir el móvil en el mando a distancia de relación con el banco. Un evidente compromiso por trasladar las mejores experiencias físicas, las operativas más habituales en la oficina también al móvil.

Desde hace casi 10 años el recorrido ha ido cubriendo etapas. Una primera basada en dotar de operativa básica; consultas, movimientos de dinero, contrataciones de productos y servicios.. . Posteriormente incorporando funcionalidades inimaginables hasta hacía pocos años pero que ahora nuestra capacidad tecnológica nos lo permite. La gestión y seguridad de nuestra tarjetas, el control sobre nuestros movimientos, cómo automatizar trámites con recibos, pagos etc. que en algunos casos eran tediosos. También la manera de relacionarse con nuestros gestores, abriendo nuevas vías de comunicación; más ágiles, dinámicas y en muchos casos, remotas e instantáneas. Un claro objetivo; reducir papeleo y tiempos de ejecución para ofrecer el mejor servicio para resolver necesidades y tiempos de ejecución.

El siguiente paso fue el aportar un valor diferencial basado en la información. Cuidar la salud financiera de nuestros clientes mejorando el conocimiento que tenemos gracias a un trabajo con los datos propios (previo consentimiento del cliente) y de nuestra experiencia con modelos avanzados y estadística.

Lo que está por venir está muy ligado con avanzar hacia una app en la que podamos dar en cada momento la funcionalidad que el usuario busca, sabiendo ordenar y priorizar la información y las operativas disponibles. La personalización a gran escala es un reto increíble e ilusionante. Poder mantener una conversación y relación única y diferente, hecha a medida de las costumbre y necesidades de cada cliente en cada momento.

–

–

–

Como apuntaba anteriormente, creo que la automatización y personalización es algo que no podemos obviar. Las apps financieras y especialmente las de los bancos tienen recorrido y creo que en los últimos años se han dado avances relevantes.

En BBVA hemos trabajado mucho por tener las mejores herramientas de innovación, muchas de ellas pensadas para facilitar la vida al cliente pero también para ayudarle a tomar mejores decisiones; cuándo estar preparados por un posible gasto, cuándo puede ser un buen momento para invertir según nuestro perfil, cómo ahorrar poco a poco y con rutinas muy sencillas. Incluso, según nuestra salud financiera, si es buen momento para financiar un proyecto. El siguiente paso es poder mostrarle cada una de esas capacidades cuando realmente el cliente lo espera. Estar siempre y cuando él nos necesite.

Construir esa nueva relación de confianza, basada en inteligencia, datos y experiencia, es un reto único para todo el grupo. Es un reto tecnológico, de infraestructura, de seguridad, de inteligencia y datos, pero también de diseño y experiencia de usuario; recoger información, procesarla de forma instantánea y disponibilizarla online para dar al cliente la “mejor opción” es un proyecto 360.

La inteligencia artificial nos permite implementar mejores motores de riesgo utilizando más y mejor información para la gestión del riesgo de crédito, elaboración de ratings y scorings, gestión de AML, etc. Asimismo, nos permite proveer de experiencias hiper-personalizadas tanto “outbound” (asesoramiento, marketing digital) como “inbound” (adaptive user experience) y generar nuevas vías de comunicación con nuestros clientes (Smart Assistants).

La nube representa un modo de computación y almacenamiento que nos habilita una serie de ventajas: flexibilidad, escalabilidad, agilidad, coste, disponibilidad de las últimas tecnologías… Todo esto nos posibilita tener mucha más velocidad en la creación de productos y servicios para nuestros clientes, además de una mejor atención al cliente o un mejor rendimiento de todas nuestras aplicaciones.

Por último, los avances en biometría que usan técnicas de identificación por atributos físicos (reconocimiento facial, voz, o huella dactilar) para la verificación de la identidad han hecho posible hacerse cliente sin ni siquiera poner un pie en una oficina. Hoy en día, nuestro servicio de “on-boarding” online está disponible para todos los usuarios de nuestro “footprint”. Esto ha sido posible gracias a la reutilización de componentes que habilitan la identificación biométrica, gracias a su diseño global y capacidades de adaptación a los distintos países y mercados.

_

La accesibilidad es algo fundamental para nosotros. Se trabaja pensando en cada situación, en cada usuario, en cada segmento; por edad y contexto. Sin duda, el modo oscuro es una tendencia de mercado que viene a reforzar nuestro compromiso con personas con discapacidad visual y que además ayuda al ahorro de energía mientras se usa nuestra app.

En ese sentido, ya el año pasado se han trabajado dos mejoras importantes; tanto un perfil más resumido y sencillo para personas con menor conocimiento o cultura digital pero también para los menores de edad.

Son los pasos del presente que construyen el futuro. Pensar de forma individual, dar respuestas personalizadas a problemas y tratar de aprender de cada uso para llevar esa mejor experiencia a todos los demás clientes.

–

–

Aquí el camino ha sido y es, quizás, el trabajo más difícil y, sin embargo, donde hemos sabido marcar más las diferencias.

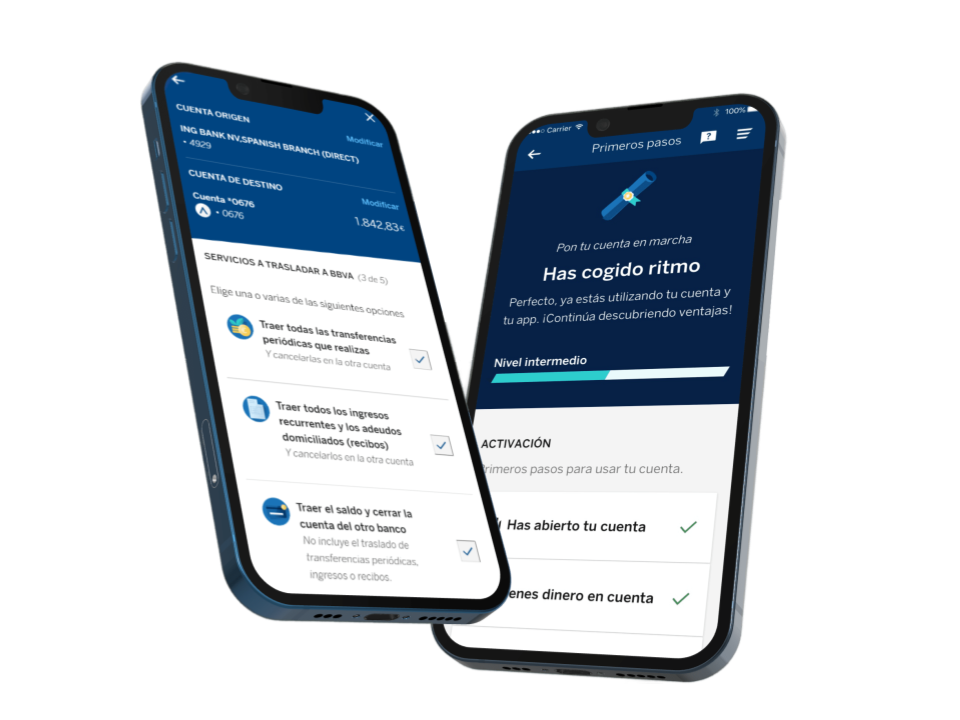

Cambiarte de banco o abrirte una cuenta por primera vez no es algo que se hace todos los días. Atendiendo al número de relaciones bancarias que tiene cada cliente (por debajo de 2), diría que es algo que ha ido decayendo con el paso del tiempo.

En cualquier caso, este es un proceso que por cuestiones regulatorias exige aportar una gran cantidad de datos, muchos de ellos sensibles. Debemos garantizar que quien está realizando el proceso es realmente la persona que dice ser, para evitar suplantaciones, además de verificar que es una persona con documentación en regla.

Para mí hay tres consejos claros que hay que tratar de cumplir por encima de todo:

Es evidente, pero también es bueno especificar que hay que tratar de explicar cada dato que se pide. Sin cargar textos y “tooltips” de ayuda. Simplemente, ordenar los paquetes de las preguntas, contextualizar en cada caso y estudiar el comportamiento de los usuarios que se enfrentan a las mismas.

–

–

A nivel de captación de clientes, y después de romper la barrera del millón de nuevos clientes, no queremos detenernos. Este año puede ser muy especial. Estamos en un nuevo contexto donde la competencia es cada vez más evidente; no solo por las ofertas y promociones que lanzan sino por su capacidad de captación en canales digitales y la propuesta digital que ofrecen.

En términos generales, 2023 puede ser el año de consolidación de dos apuestas:

Seguir trabajando la personalización.

Construir capacidades globales. Somos un banco internacional y debemos aprovechar la potencia de cientos de equipos de desarrollo, diseño y negocio remando en una misma dirección. Las sinergias son evidentes y la ventaja competitiva que ellos nos puede dar en todas las geografías en las que estamos presentes es diferencial.

_

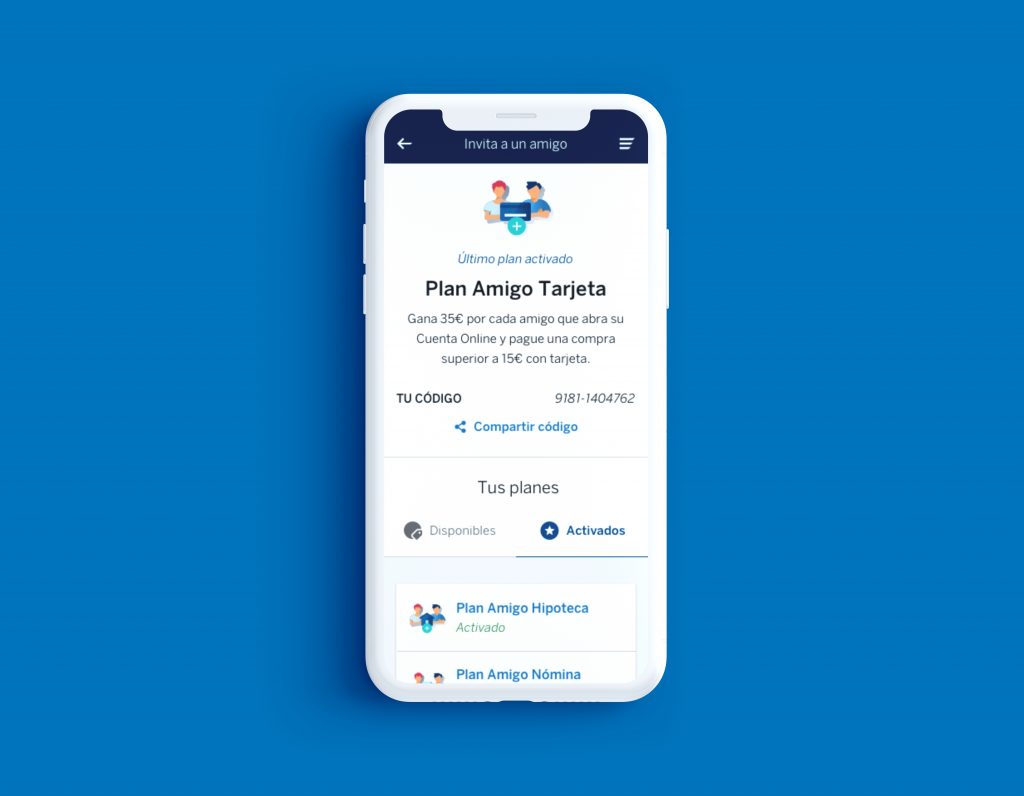

Sabemos desde hace años, por encuestas y entrevistas a no clientes y clientes, la importancia y el peso que tiene la recomendación a la hora de elegir un banco u otro. La experiencia y opinión de amigos y familiares es casi tan determinante como las condiciones del producto que vayas a contratar en el banco. Es por esto que nos pusimos manos a la obra para construir un programa de “member get member” versátil, capaz de captar la atención de no clientes y que a su vez fuera reconocible y apreciado por nuestros clientes actuales.

Hicimos un piloto que no fue bueno en resultados pero magnífico en aprendizajes. También nos ayudó mucho estudiar a la competencia. Desde neobancos a otros bancos más tradicionales con un MGMs muy reconocibles.

Después de casi un año de trabajo, a principios de 2021 lanzamos la primera promoción dentro del programa Invita a un Amigo. Era una promoción sencilla, ligada al uso de la tarjeta para los nuevos clientes. Lo que empezó representando un 5% de la captación digital se ha convertido, en menos de un año, en un programa también de fidelización que ha conseguido que más del 15% de las altas digitales vengan recomendadas. Hemos hecho promociones ligadas no sólo al uso de tarjeta sino también a nuevas nóminas e incluso hipotecas. El programa Invita a un Amigo de BBVA ya genera búsquedas orgánicas, comentarios positivos en foros y es muy valorado por nuestros clientes.

Para este año queremos dar un paso más. Llegará dentro de pocos meses y estamos seguros que va a ser una revolución a nivel de resultados y de imagen para el banco.

Pero el éxito no acaba aquí. Conseguir volumen sostenible en el tiempo podría ser en sí un hit. Pero si le añadimos que el coste de captación encaja perfectamente en nuestro modelo de negocio, sin duda, es un éxito de marketing redondo.

–

–

Voy a dar varias recomendaciones, no son especialmente disruptivas pero son aplicaciones que yo utilizo mucho y me gustan por su sencillez.

ElParking, que fue adquirida por mutua madrileña, es una aplicación que utilizo mucho para los parkímetro, como en los propios parkings, para aparcar y que la barrera se abra y el cobro sea automatizado y no tenga que pasar por caja, incluso la utilizo como función para el VíaT de las autopistas, y ahora también para pasar la ITV. Es una aplicación que ha ido creciendo y que utilizo muchísimo y me parece super práctica, y que pago muy amablemente el fee que te cobran por incremento. Solo he tenido una mala experiencia a la hora de contratar un servicio para aparcar en un parking, con su servicio de atención al cliente. Pero es una aplicación que me gusta mucho.

Otras aplicaciones que utilizo mucho son para tema de idiomas, son Duolingo y DeepL, me gusta mucho herramienta de translate a otros idiomas y Duolingo como manera de aprender otros idiomas.

Por último, me gusta muchísimo tocar la guitarra y me encanta una aplicación que se llama Ultimate Guitar en la que puedes guardar tus canciones favoritas, editarlas y cambiar y ver el tono que te gusta, tiene auto scroll, para poder ver y tocar la guitarra a la vez que vas tocando otro instrumento a la vez o ir viendo la música, tiene tutoriales y un sin fin de cosas. Además me gusta mucho el precio que tienen es muy bueno.

También me gusta Simply Piano, mis hijos están aprendiendo con ella a tocar el piano, es super útil para niños, y que el precio anual parece alto, pero si lo comparas con un profesor particular es bastante económico y además les gusta, tiene elementos de gamificación y de retos que hace que en casa estén hasta demasiado enganchados.

_

¡Descárgate la app de BBVA ahora!

Digital 1to1 – South Europe Edition es un evento clave para las grandes empresas digitales y de comercio electrónico,...

El Digital Enterprise Show 2024 está a punto de realizarse el próximo 11 de junio en Málaga. Esta será la octava...

¡El E-SHOW regresa para su 12ª edición! Del 13 al 14 de mayo, Barcelona será el epicentro del eCommerce, Marketing...